土地に対する課税

更新日:2025年4月14日

評価のしくみ

総務大臣が告示した固定資産評価基準に基づき、地目別に定められた評価方法により評価します。

地目

地目とは、宅地、田、畑、鉱泉地、池沼、山林、牧場、原野および雑種地をいいます。ただし、松戸市内には鉱泉地、池沼、牧場、原野に該当する土地はありません。

固定資産税の評価上の地目は、登記簿の地目にかかわりなく、1月1日(賦課期日)の利用状況(現況地目)によります。

地積

地積は、原則として登記簿に登記されている地積によります。

価格(評価額)

価格は、固定資産評価基準に基づき、売買実例価額をもとに算定した正常売買価格を基礎として地目別に定められた評価方法により求めます。

また、令和7年度の土地の価格については、令和6年度評価替えに係る価格調査基準日である令和5年1月1日から令和6年7月1日までの1年6ヶ月間の地価下落動向を反映させて価格の決定を行いました。

土地(宅地)の評価方法

固定資産税における土地の評価は、固定資産評価基準により、主に市街地的な形態を形成している地域の宅地については「市街地宅地評価法」(路線価方式)によって評価し、それ以外の宅地については「その他の宅地評価法」(標準地比準方式)によって評価します。

ここでは、市街地宅地評価法による評価方法の概略を説明します。

1.用途地区の区分

価格調査基準日現在において、商業地や住宅地など宅地の利用状況に応じて共通な地域を区分します。

2.状況類似地域の区分

用途地区について、その状況が相当に相違する地域に区分します。

3.標準宅地の選定

状況類似地域ごとに、主要な街路を選定し、この街路に沿接する宅地のうちから間口、奥行、形状等からみて標準的なものと認められる宅地を選定します。

4.主要な街路への路線価の付設

地価公示価格及び不動産鑑定士等による鑑定評価価格を活用して標準宅地の適正な時価を評定し、その7割を目途に主要な街路に宅地の単位地積(1平方メートル)当たりの価格を評点で表した路線価を付設します。

5.その他の街路への路線価の付設

主要な街路の路線価に比準して、その他の街路に路線価を付設します。

6.画地計算法の適用

路線価を基礎として、その路線価に沿接する各画地ごとに、画地補正率を乗じて単位地積当たりの価格を求めます。

7.各土地の評価額の算出

各土地の単位地積当たりの価格に地積を乗じて評価額を算出します。このように算出された評価額は、税額のもととなる価格として決定され、固定資産課税台帳に登録されます。

住宅用地に対する課税標準の特例

住宅用地は、その税負担を軽減することを目的として、その面積の広さによって、 小規模住宅用地と一般住宅用地に分けて特例措置が適用されます。

小規模住宅用地

200平方メートル以下の住宅用地(200平方メートルを超える場合は住宅1戸あたり200平方メートルまでの部分)を小規模住宅用地といいます。

一般住宅用地

小規模住宅用地以外の住宅用地を一般住宅用地といいます。例えば、300平方メートルの住宅用地(一戸建住宅の敷地)であれば、200平方メートル分が小規模住宅用地で、残りの100平方メートル分が一般住宅用地となります。

固定資産税 | 都市計画税 | |

|---|---|---|

小規模住宅用地 | 価格の6分の1 | 価格の3分の1 |

一般住宅用地 | 価格の3分の1 | 価格の3分の2 |

住宅用地の範囲

住宅用地には、次の2つがあります。

- 専用住宅(専ら人の居住の用に供する家屋)の敷地の用に供されている土地は、その土地の全部(ただし家屋の床面積の10倍まで)

- 併用住宅(一部を人の住居の用に供する家屋)の敷地の用に供されている土地は、その土地の面積(ただし家屋の床面積の10倍まで)に一定の率を乗じて得た面積に相当する土地

住宅の敷地の用に供されている土地とは

住宅の敷地の用に供されている土地とは、その住宅を維持し、又はその効果を果たすために使用されている一画地をいいます。

したがって、賦課期日(1月1日)において新たに住宅の建設が予定されている土地あるいは住宅が建設されつつある土地は、住宅の敷地とはされません。

ただし、既存の家屋に替わる家屋が建築中であり、一定の要件を満たすと認められる土地については、所有者の申告に基づき住宅用地として取り扱うこととなります。

また、住宅が火災により消滅した場合で他の建物、構築物の用に供されていない土地は、2年間(長期にわたる避難の指示等が行われた場合には避難等解除後3年間、被災市街地復興推進地域が定められた場合には4年間)に限り、住宅用地として取り扱われます。

特例措置の対象となる「住宅用地」の面積

特例措置の対象となる「住宅用地」の面積は、家屋の敷地の用に供されている土地の面積に次表の住宅用地の率を乗じて求めます。

家屋 | 居住部分の割合 | 住宅用地の率 |

|---|---|---|

専用住宅 | 全部 | 1.0 |

下記以外の併用住宅 | 4分の1以上2分の1未満 | 0.5 |

2分の1以上 | 1.0 | |

地上5階以上の耐火建築物である併用住宅 | 4分の1以上2分の1未満 | 0.5 |

2分の1以上4分の3未満 | 0.75 | |

4分の3以上 | 1.0 |

平成28年度から、賦課期日において「空家等対策の推進に関する特別措置法」に基づく除去等の勧告を受けた「特定空家等」の敷地の用に供する土地については、住宅用地特例の対象から除外することとされています。

土地(宅地)の税負担について

宅地の税額においては、各筆の負担水準の割合に応じて、課税標準額の算出方法が変わります。

課税標準額

実際の税額を計算するための基礎となる額で、この額に税率を乗じると税額が算出されます。

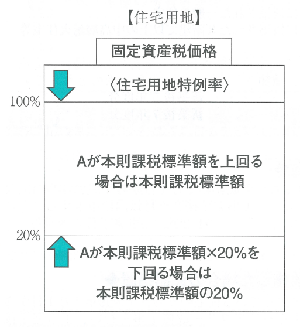

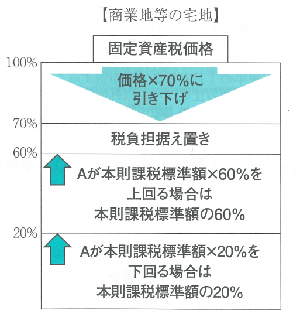

本則課税標準額

固定資産税の価格が、原則として本則課税標準額(上限の課税標準額)となります。ただし、住宅用地の場合には、価格に住宅用地特例率を乗じたものが本則課税標準額となります。

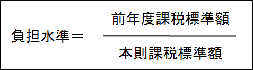

負担水準

前年度の課税標準額が、本則課税標準額に対してどのくらいの水準に達しているかを割合で表したものです。

住宅用地の課税標準額

負担水準が20%未満の住宅用地については、本則課税標準額の20%が課税標準額となります。

負担水準が20%以上100%未満の住宅用地については、前年度の課税標準額に、本則課税標準額の5%を加えた額(A)が課税標準額となります。ただし、Aが本則課税標準額を上回る場合は本則課税標準額が課税標準額となります。

負担水準が100%以上の住宅用地については、本則課税標準額が課税標準額となります。

商業地等の宅地の課税標準額

負担水準が20%未満の商業地等の宅地については、本則課税標準額の20%が課税標準額となります。

負担水準が20%以上60%未満の商業地等の宅地については、前年度の課税標準額に本則課税標準額の5%を加えた額(A)が課税標準額となります。ただし、Aが本則課税標準額の60%を上回る場合は本則課税標準額の60%が課税標準額となります。

負担水準が60%以上70%以下の商業地等の宅地については、前年度の課税標準額が据え置かれます。

負担水準が70%を越える商業地等の宅地については、本則課税標準額の70%が課税標準額となります。

※「商業地等の宅地」とは、住宅用地以外の宅地や、評価において現況が類似している宅地の価格に比準して決定される土地のことをいいます。

路線価等の公開

価格の基礎となる路線価および標準宅地の所在を公開しています。

公開場所

- 市役所固定資産税課(新館2階)

- 本ホームページ内「地図情報サービス(固定資産税路線価図)」

- 財団法人資産評価システム研究センター「全国地価マップ」(外部サイト)

※全国地価マップに関するお問い合わせは、財団法人資産評価システム研究センター 電話:03-5404-7781にお願いします。

有料駐車場を所有されている方へ

有料駐車場を所有されている方は償却資産の申告の対象となる場合がありますので、こちらもご覧ください。